- Autor Stanley Ellington ellington@answers-business.com.

- Public 2023-12-16 00:22.

- Naposledy zmenené 2025-01-22 16:12.

A subprime hypotéka je typ pôžičky, ktorá sa poskytuje osobám so zlou úverovou históriou, zvyčajne pod 600, ale často sa čokoľvek pod 620 považuje za nízke. ako taký, subprime úrokové sadzby hypoték sú vyššie ako a hlavný hypotéka, aby sa nahradilo potenciálne riziko pre veriteľov.

Keď to vezmeme do úvahy, čo sa považuje za dlžníka s rizikovými hypotékami?

A subprime dlžník je fyzická osoba s menej ako dokonalým úverovým ratingom. Veritelia si zvyčajne účtujú poplatky subprime dlžníkov o niečo vyšší úrok pri pôžičkách, pretože sú považovaný za mať vyššie riziko zlyhania.

Možno sa tiež opýtať, čo sú hlavní dlžníci? Primárni dlžníci sú dlžníkov u ktorých je najmenšie riziko nesplácania kreditnej karty alebo pôžičky. Pomocou stupnice FICO 300 až 850, hlavní dlžníci zvyčajne majú skóre vyššie ako 620.

Podobne sa môžete opýtať, čo znamená prime a subprime?

Subprime pôžičky sa poskytujú dlžníkom s menej ako dokonalým úverom. Termín pochádza z tradičného hlavný alebo nízkorizikových dlžníkov, s ktorými chcú veritelia horlivo spolupracovať. hlavný dlžníci majú vysoké úverové skóre, nízke zadlženie a zdravé príjmy, ktoré pohodlne pokrývajú ich požadované mesačné splátky úveru.

Aké kreditné skóre je potrebné pre pôžičku subprime?

Hoci každý veriteľ má svoje vlastné kritériá, o ktorých skóre považuje za primárne a ktoré skóre zvažuje subprime , všeobecne, potrebuješ a skóre najmenej 740, aby to veritelia považovali za dobré riziko. Výsledky 620 až 799 sa zvyčajne považujú za prvočísla. Výsledky pod 620 sú subprime.

Odporúča:

Aký je rozdiel medzi primárnym a sekundárnym prevzatím rizika?

Primárny predpoklad rizika nastáva vtedy, ak žalovaný nemá povinnosť starať sa o žalobcu, pretože žalobca si je plne vedomý rizík. K sekundárnemu predpokladu alebo riziku dochádza, ak má žalovaný povinnosť starať sa o žalobcu a ak túto povinnosť nejakým spôsobom poruší

Aký je rozdiel medzi obchodným prípadom a podnikateľským plánom?

Podnikateľský plán je návrh nového podniku alebo významnej zmeny existujúceho podniku. AB business case je návrh stratégie alebo projektu. Obchodný prípad môže obsahovať veľa rovnakých informácií, ale v oveľa kratšom formáte, ktorý je možné použiť na stanovenie priorít stratégie a schválenie vnútorného rozpočtu

Aký je rozdiel medzi aplikovanou a základnou agrovedou?

Aplikovaný výskum je výskum, ktorý sa snaží odpovedať na otázku v reálnom svete a vyriešiť problém. Základný výskum je výskum, ktorý vypĺňa znalosti, ktoré nemáme; pokúša sa okamžite naučiť veci, ktoré nie sú vždy priamo použiteľné alebo užitočné

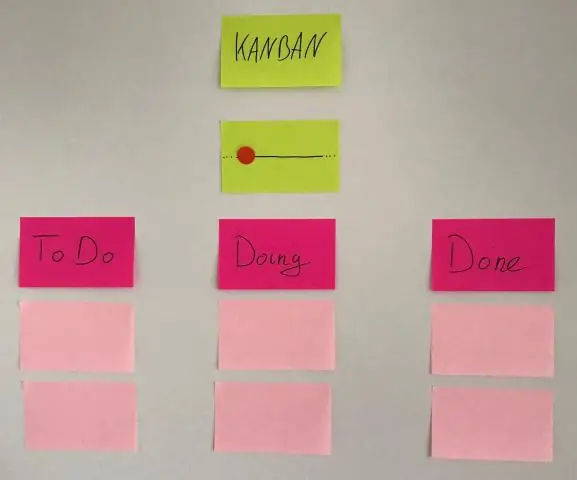

Aký je rozdiel medzi Kanbanom a Sprintom?

Backlog sprintu je vlastnený iba jedným tímom naraz, pretože Scrum podporuje krížovo funkčné tímy. Každý tím má všetky potrebné schopnosti na úspešné zvládnutie všetkých úloh počas šprintu. Kanbanové dosky nie sú vlastníctvom. Môžu ich zdieľať viacero tímov, pretože každý sa venuje svojim vlastným relevantným úlohám

Aký je rozdiel medzi jediným zdrojom a jediným zdrojom?

Pri nákupe sa výhradné získavanie uskutočňuje vtedy, keď je k dispozícii iba jeden dodávateľ pre požadovanú položku, zatiaľ čo pri jedinom obstarávaní je konkrétny dodávateľ zámerne vybraný nákupnou organizáciou, aj keď sú k dispozícii iní dodávatelia (Larson a Kulchitsky, 1998; Van Weele, 2010)